10個の各資産ETFの相関・価格推移をWebアプリを使って可視化します。指定した期間での相関、騰落を確認できます。リーマンショック時の相関・アベノミクス時はどうだったのか、実際のデータに基づいた分析を行います。

元記事は 2019/09/22 noteに書いた記事になります。

・サウジアラビアの原油施設が攻撃され、原油価格が急上昇しましたが、過去に原油価格の上昇は米国株指数にはどんな影響があったのでしょうか?

・VIXは恐怖指数といわれることも多いですが、VIXは米国株指数とどんな関係があるのでしょうか?

・日本株と、米国株との関係は?

・債券と株式の値動きは違うとよく言われますが、本当なの?

・新興国株は先進国株よりパフォーマンスがいいの?

・金価格の上昇とかニュースで聞きますが、実際どのくらい上昇しているの?

・配当株投資って聞くけど、配当込のパフォーマンスはどうなの?

こういったことに疑問を持ったことはないでしょうか。

実際に確認するために、各資産ETFの相関を調べてみました。

この記事でできること

この記事でできることは以下の通りです。

10個の各資産ETFの相関・価格推移を可視化します。

指定した期間での相関、騰落を確認できます。

ウェブアプリの形にしたので、PC・スマホでこのように見えます。

なんの役に立つのか?

世間一般で言われていることが実際に本当なのか、確認できます。

事実、エビデンスに基づき行動がとれるので、投資行動、結果の改善が期待できます。

この記事で使用するもの

日経平均とVIX以外は配当込のデータを使っています。

日毎(日足)のデータのパーセントの変化率を使っています。

価格推移のチャートは表示期間の最初を1とした累積積の結果です。

使用したデータ2006/04/04から2019/09/20までの期間で銘柄はは以下の通りです。

“S&P500 ETF” : SPY

“GOLD ETF” : GLD

“原油ETF” : USO

“中小型 ETF” : IWM

“配当 ETF” : DVY

“新興国 ETF” : EEM

“中期米国債 ETF” : IEF

“長期米国債 ETF” : TLT

“VIX” : VIX

“日経平均” : NK225

期間区切りは以下の8点、7区間です。

‘2006-04-10’,

‘2008-01-01’,

‘2010-01-01’,

‘2012-01-01’,

‘2014-01-01’,

‘2016-01-01’,

‘2018-01-01’,

‘2019-09-20’

対象者

この記事の対象者は、こんな人です。

・各資産クラスの相関に興味のある人。

・リーマンショック前後、アベノミクス後など、特定の期間、イベント前後での相関の強弱を知りたいと思っている人。

・めんどくさい作業はしたくないが、結果は知りたい人。

です。すでにそういった知識のある人は読む必要はないと思いますし、「明日上昇する銘柄の紹介」といった類の記事ではないので、そういったものを期待する人も読む必要は無いです。

分析サイトにアクセス・ログイン

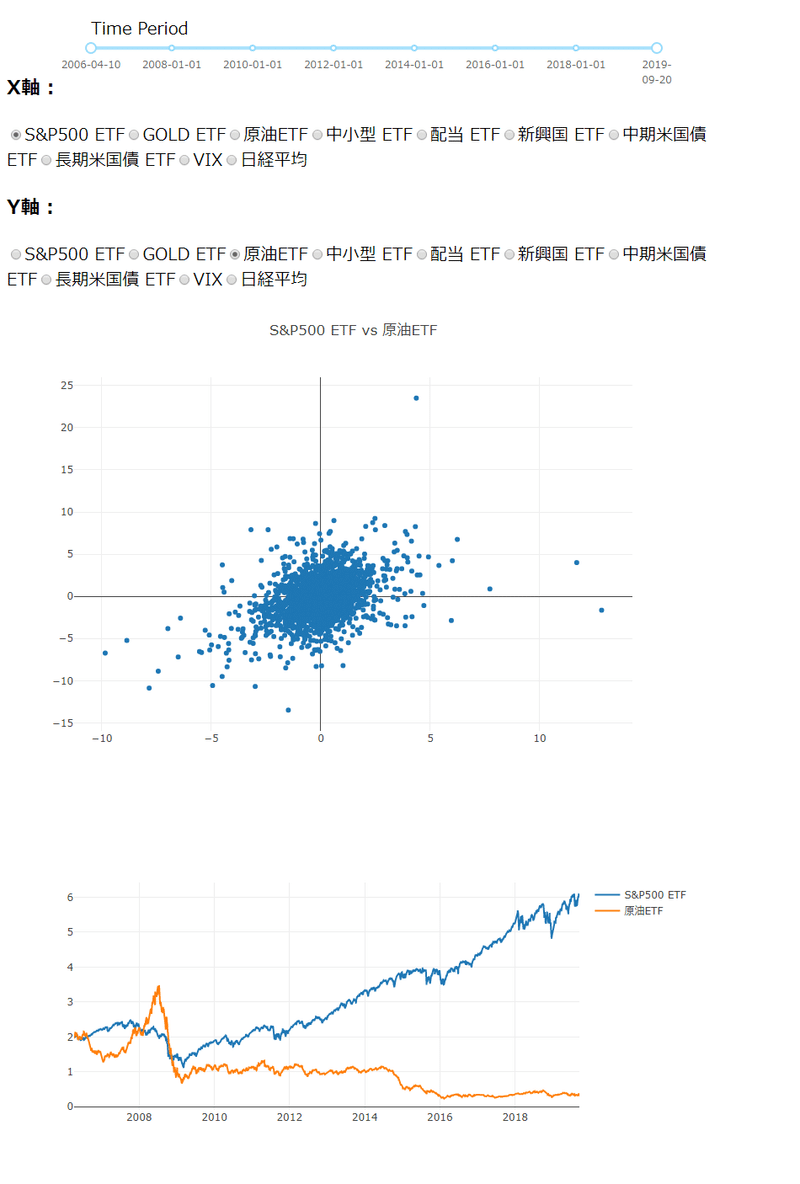

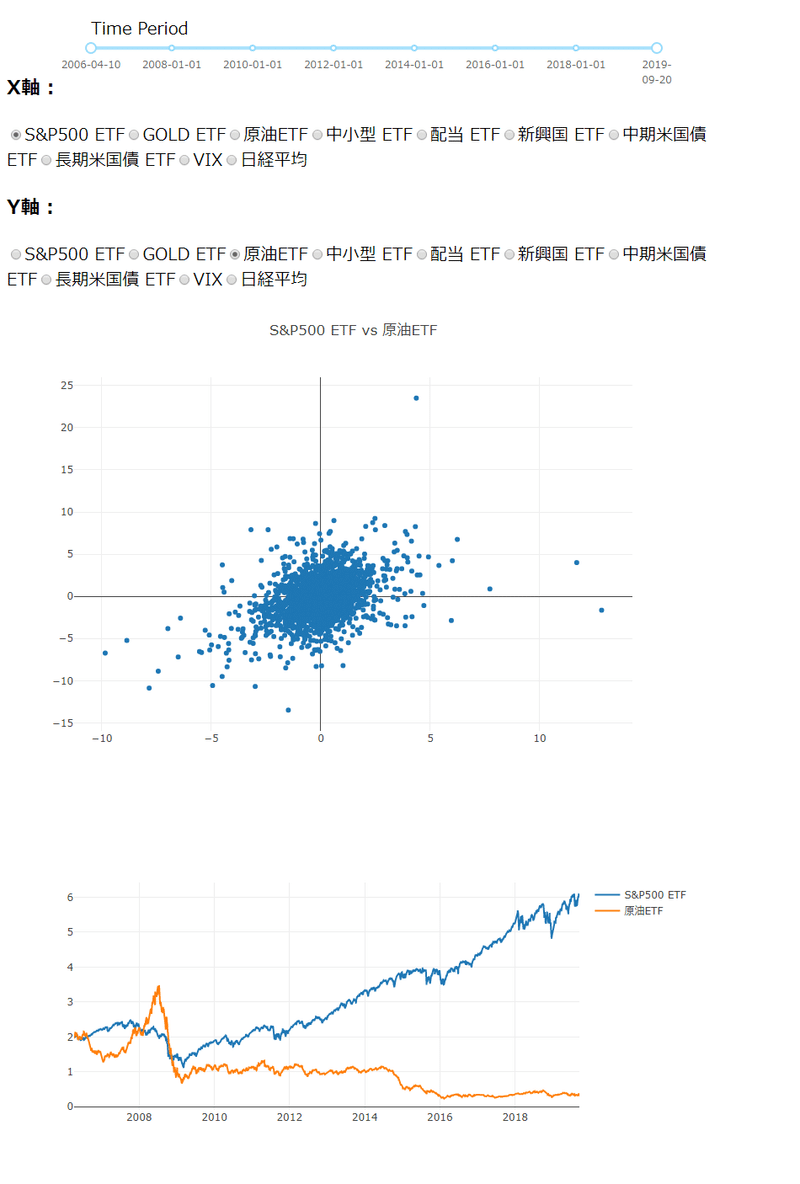

下記にご紹介するURLにアクセスしていただいて、ログインIDとパスワードを入力すると以下のような画面になります。

画面の上部から説明しますと、

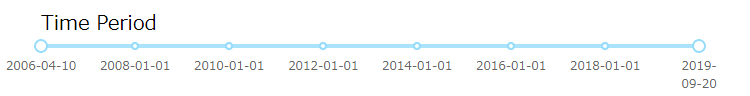

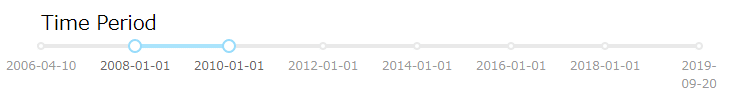

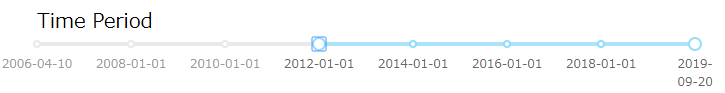

分析期間の指定

全期間の指定では以下の画面になります。

マウスで両端の○をクリック・ドラッグで移動することで、

リーマンショック前後(2008-1-1から2010-1-1)

アベノミクス以降(2012-1-1以降)

といった期間指定ができます。

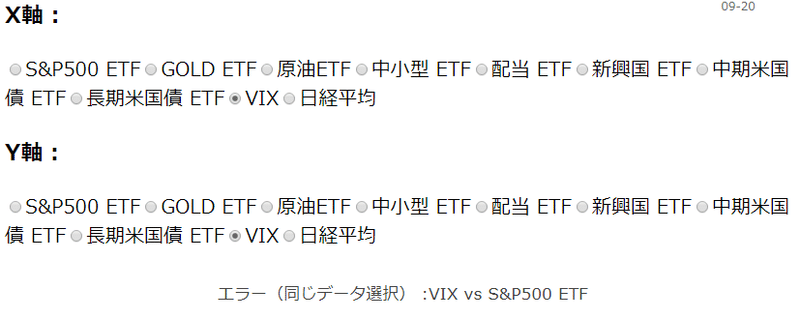

クロスプロットのX軸、Y軸の銘柄指定

クロスプロットのX軸、Y軸の銘柄はチェックボタンを選択することでできます。以下の例ではX軸をVIX、Y軸をS&P500 ETFを選んでいます。

X軸、Y軸を同じ銘柄を選択すると以下のように(同じデータ選択)という表示が出て、初期設定値であるX軸をVIX、Y軸をS&P500 ETFを表示するようにしています。

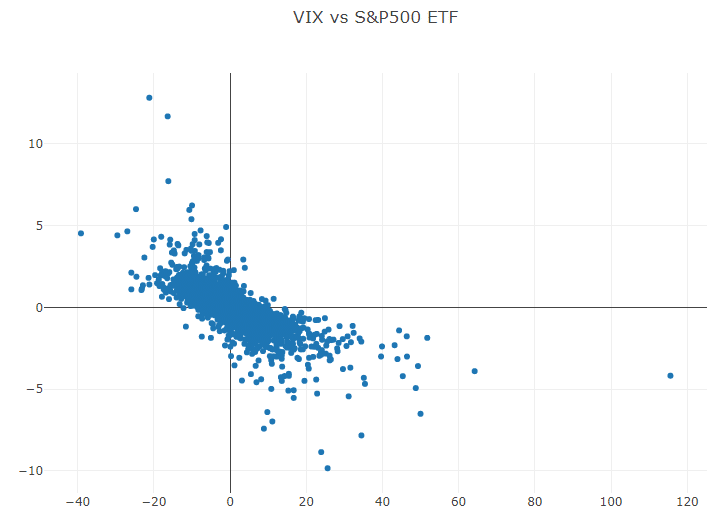

クロスプロット

上記で指定した期間、銘柄のクロスプロットが表示されます。

基本的には”つくね”のような形の集合が

右肩上がりであれば、正の相関が強い、

右肩下がりであれば、負の相関が強い、

ということになります。具体的な例としては

X軸の日経平均が1%上昇した時にY軸の配当 ETFが1%上昇する、

X軸のVIXが5%上昇した時にY軸のS&P500 ETFが2%下落する、

というようなイメージになります。

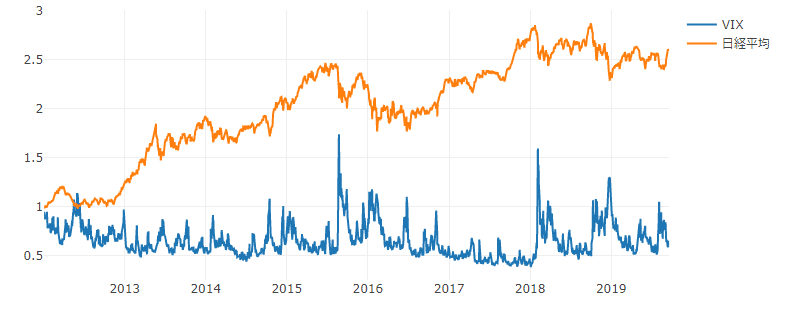

価格推移

上記で指定した期間、銘柄の価格推移を累積積の結果が表示されます。以下の例ではアベノミクス以降(2012-1-1以降)のVIXと日本株の価格推移になります。

ではログインならびに分析結果を見てみたいと思います。

確認できるサイトのURLは

です。ログインIDとパスワードは以下の通りです。

ログインID: vix

パスワード: sp500

です。

ログインIDは小文字で3文字、

パスワードは小文字2文字と数字の五百(ゴ、ゼロ、ゼロ)

です。

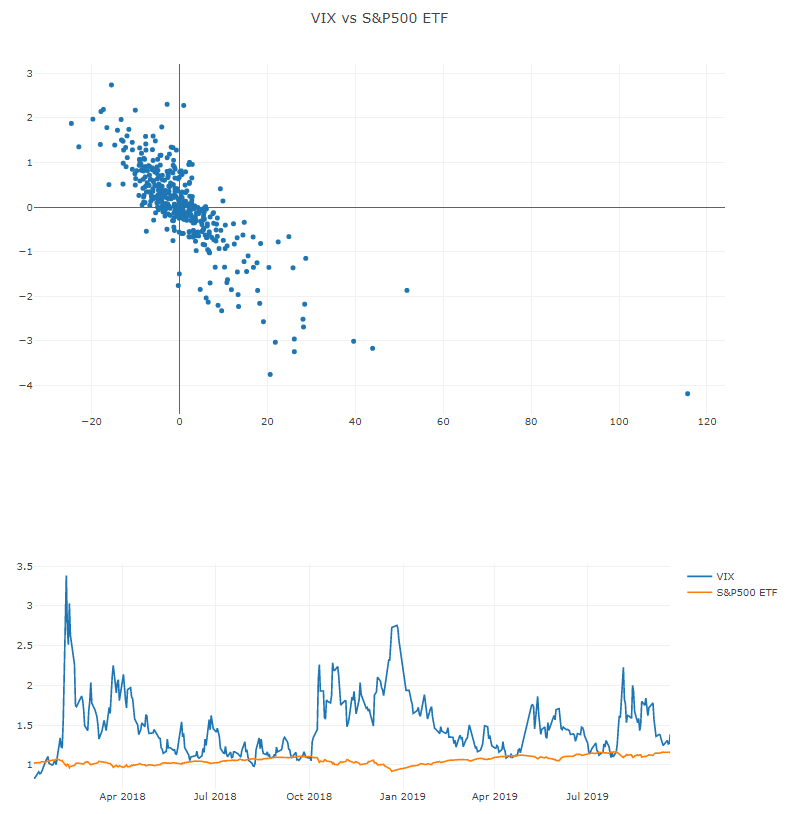

VIX vs S&P500 ETF

期間:すべて、X軸:VIX,Y軸:S&P500 ETF の結果は以下です。

右肩下がりの傾向が見て取れます。これはVIXが上昇する環境下では米国株指数が下落しやすいことが見て取れます。

逆に言うと、VIXが下落すると米国株指数は上昇しやすいということでもあります。

これもリーマンショック前後(2008-1-1から2010-1-1)も傾向は変わりません。

直近2018-01-01以降でもその傾向は変わりません。また、2018年2月のVIXショックでは強烈な負の相関が起こっていたことが見て取れます。

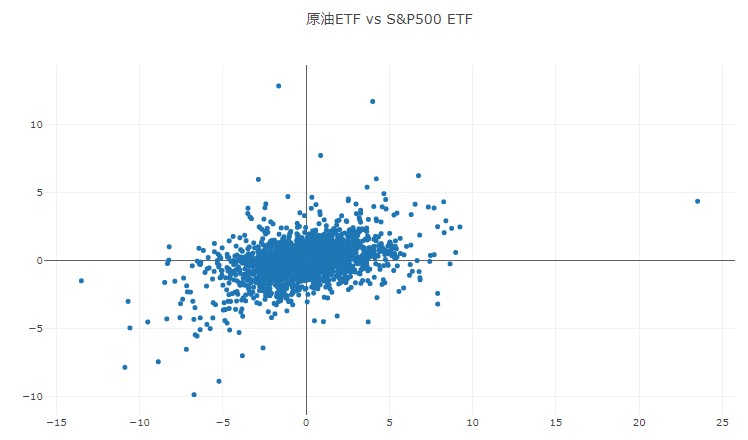

原油ETF vs S&P500 ETF

期間:すべて、X軸:原油ETF,Y軸:S&P500 ETF の結果は以下です。

正の相関が見て取れます。戦争が起こるかという危機的なイメージがありますが、実際は原油価格の上昇はアメリカの景気にはプラスに作用しているようです。

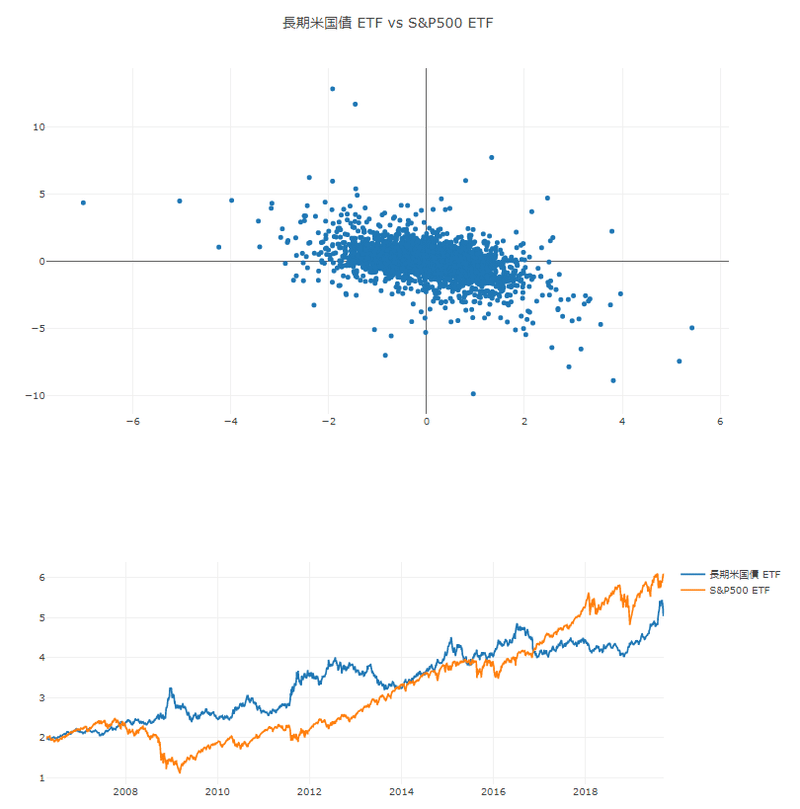

長期米国債 ETF vs S&P500 ETF

期間:すべて、X軸:長期米国債 ETF,Y軸:S&P500 ETF の結果。

負の相関が見て取れます。実際リーマンショック近辺では米国株指数が落ちているときに債券価格は上昇しています。ポートフォリの一部に債券を組み込むというアドバイスには根拠があるようです。

また、債券というとあまりもうからないイメージがあるかもしれませんが、長期で見ると米国株指数と同じ程度の上昇をしているようです。しかも、下落がそれほどきつくないので株の指数よりも長期投資ということであれば検討する価値があるのかもしれません。

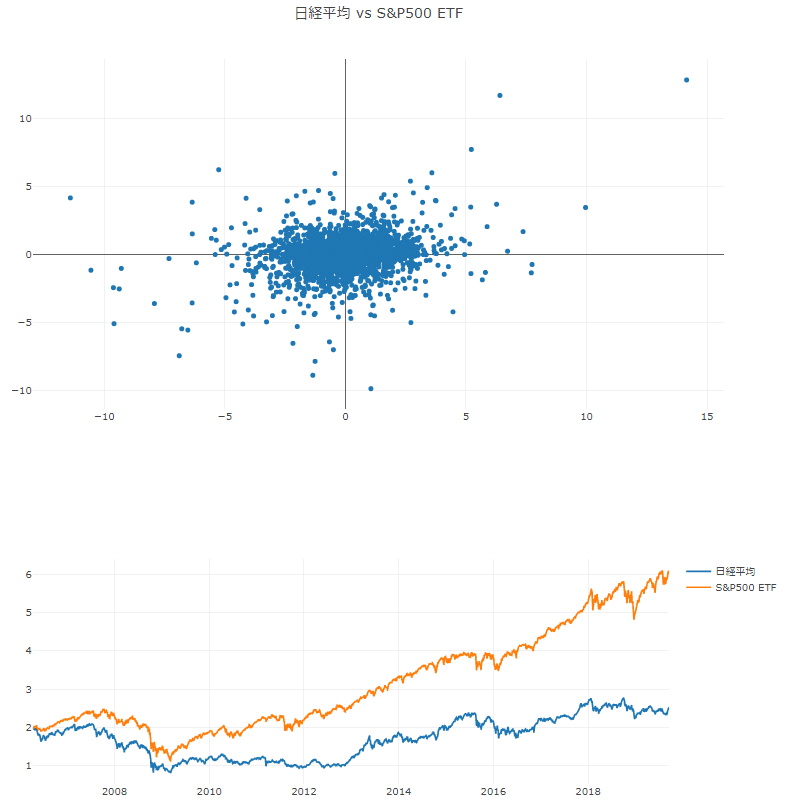

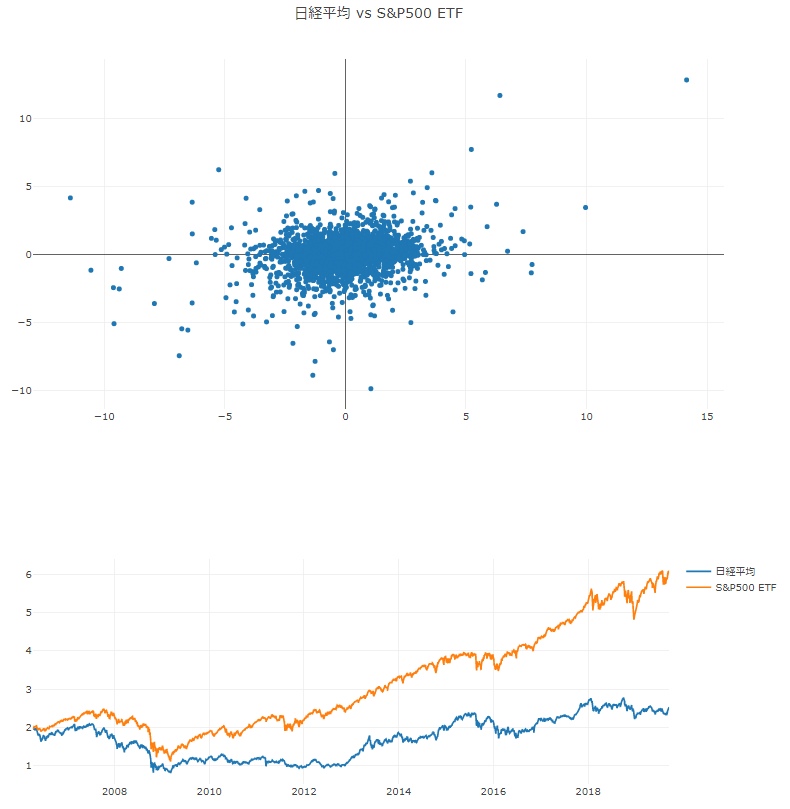

日経225 vs S&P500 ETF

期間:すべて、X軸:日経225,Y軸:S&P500 ETF の結果。

正の相関がありそうなのと、パフォーマンスでは米国にかなり遅れをとっています。

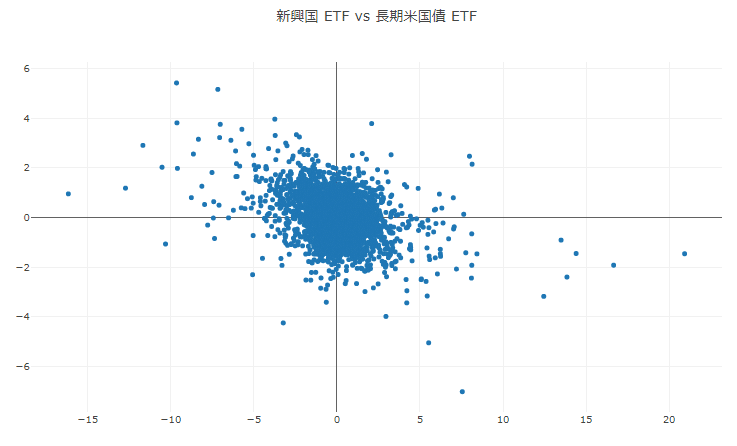

新興国 ETF vs 長期米国債 ETF

期間:すべて、X軸:新興国 ETF,Y軸:長期米国債 ETF の結果。

負の相関です。新興国に投資するリスクオンの状況では債券は見送られ、リスクオフで新興国から資金が引き揚げる状態では債券が上昇しているように見て取れます。

今回紹介してない組み合わせでも、また、気になる時間軸での相関、パフォーマンス推移も確認することができます。

中小型銘柄群の動きや、配当利回りが高い銘柄を集めた銘柄群との相関など、自分の興味関心のある銘柄、時間軸で分析などしてみてください。

最後まで読んでいただき大変ありがとうございました。

この記事が今後の投資活動において、お役に立つことを願っています。

ーーー

投資に関する免責事項

情報の提供・作業代行を目的としており、投資勧誘を目的とするものではありません。

コメント