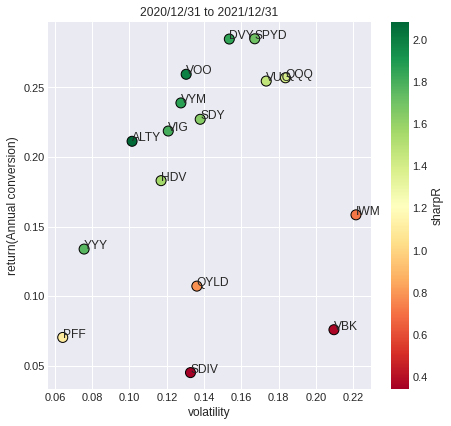

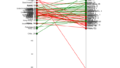

2021年は米国の景気後退懸念という物もあり、質への逃避という部分で高配当やクオリティ、キャリー的な物が選好されているように感じます。逆にボラティリティ、モメンタム、グロースが敬遠気味という傾向が見て取れるように思われます。

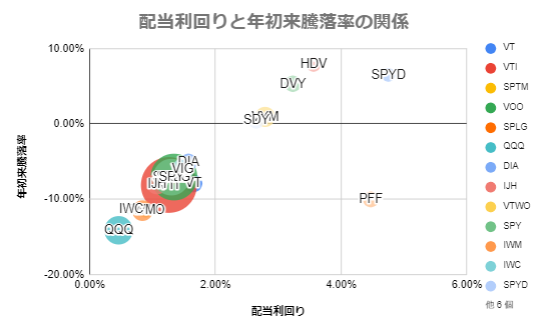

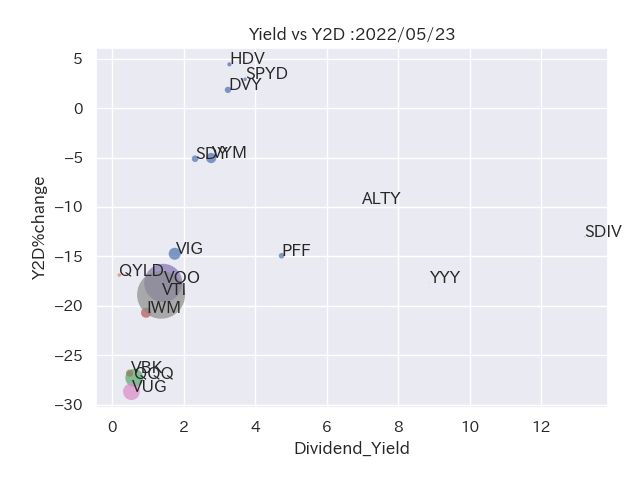

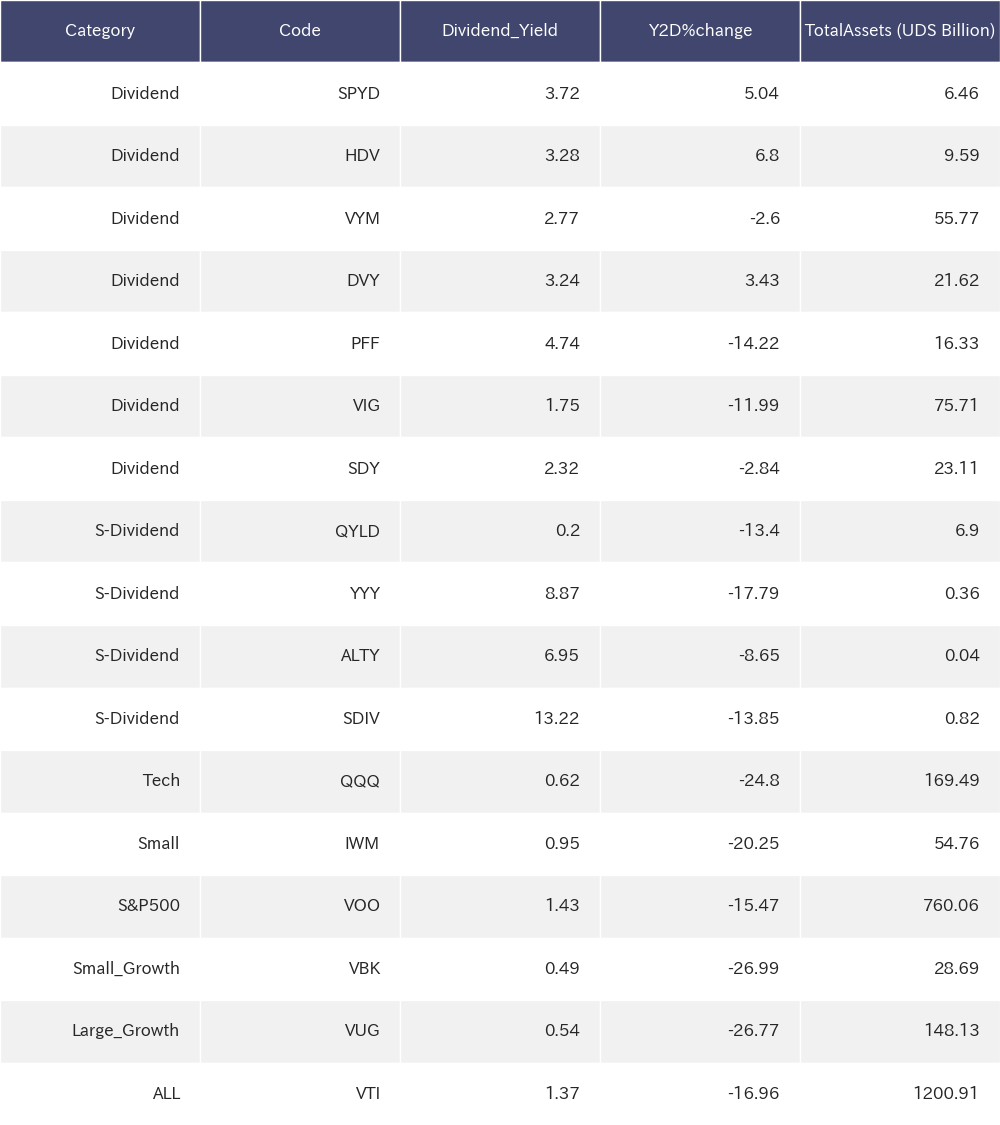

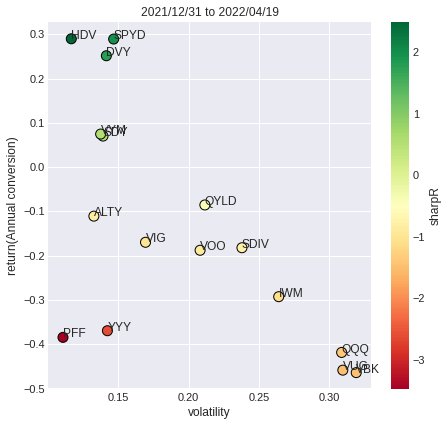

以下は配当利回りという視点からでのバブルマップになります。昨年前半まで好調だったQQQに代表されるテクノロジー、SaaSと言われた小型株グロースといったものが今年は余り元気がないようです。(バブルマップの大きさはTotalAssets)

逆に配当系のETFは年初来騰落でプラス圏など以前とは違う銘柄選好が起こっているようです。

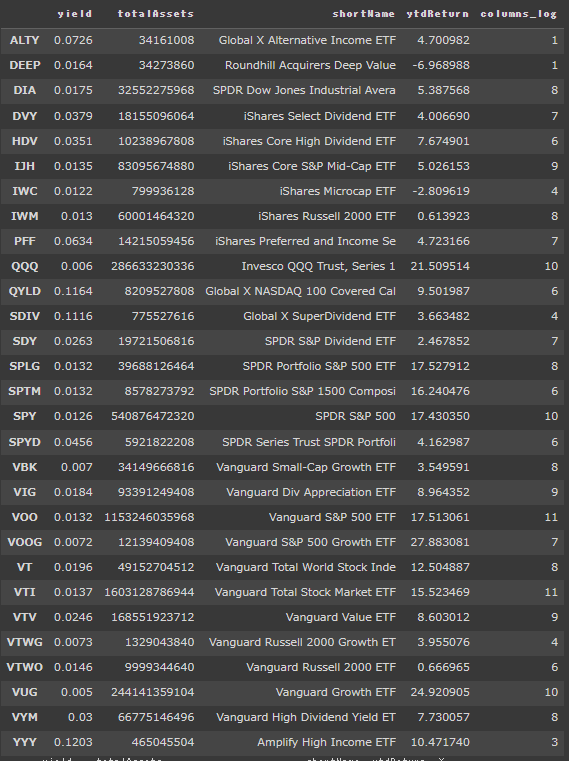

| ETF | 特徴 |

| VT | 先進国や新興国市場を含む約47ヵ国の約8,000銘柄で構成 |

| VTI | 米国株式市場の投資可能銘柄のほぼ100%をカバー |

| SPTM | S&P500、S&P中型株400およびS&P小型株600の各サブ指数に含まれる銘柄から構成 |

| VOO | 米国の主要業種を代表する大型株500銘柄で構成 |

| SPLG | 米国の上場企業の中から厳選された500銘柄で構成される指数であり、産業グループの分散は24種以上 |

| QQQ | ナスダック100指数(Nasdaq-100 Index)(同指数)の価格・利回り実績に連動 |

| DIA | ダウ・ジョーンズ工業株平均指数の価格・収益実績に連動 |

| IJH | S&P中型株400種指数(S&P MidCap 400 Index)(対象指数)に連動 |

| VTWO | ラッセル2000(米国小型株)インデックスのパフォーマンスへの連動 |

| SPY | S&P500種指数(同指数)の価格・利回りのパフォーマンスに連動 |

| IWM | ラッセル2000種指数(Russell2000Index)(同指数)の価格・収益表現に連動 |

| IWC | 米国の超小型株に連動 |

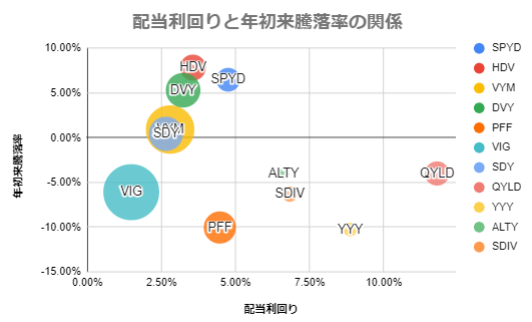

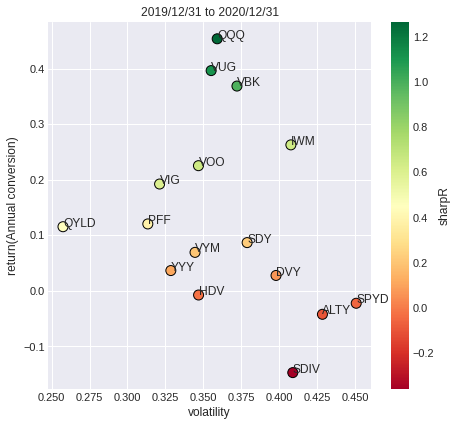

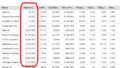

特色のある超高配当銘柄なども含め、年初来騰落でどのようなパフォーマンス、そして資金ローテーションが起きているのかを配当系の銘柄に限定してプロットしたものが以下のものになります。(バブルマップの大きさはTotalAssets)

配当利回り5%を超える超高配当を除くと配当率の高いものがパフォーマンスが良いようです。

| ETF | 特徴 |

| SPYD | S&P500指数の採用銘柄のうち配当支払い上位80銘柄に連動 |

| HDV | 財務健全性が高く、同時に持続的に平均以上の配当を支払うことのできる、質の高い米国企業に投資 |

| VYM | 高い配当利回りの銘柄で構成されたFTSE ハイディビデンド・イールド・インデックスへ連動 |

| DVY | 長時間連続で相対的に高い配当利回りを提供する100企業・証券に投資 |

| PFF | 時価総額が1億ドル以上の優先株に投資 |

| VIG | 米国増配株式指数に連動 |

| SDY | S&P Composite 1500 Indexのうちの配当利回りが最も高い60の構成銘柄により構成 |

| QYLD | ナスダック100指数の株式を購入し、対応する同一指数のコール・オプションを売却 |

| YYY | 利回り、純資産価値に対するディスカウント、流動性の面で総合的に優れた45本のクローズドエンド型ファンドに投資 |

| ALTY | MLP&インフラ、不動産、優先証券、新興国債券、カバードコール戦略など、様々なオルタナティブ・インカムを生み出すカテゴリーへ投資 |

| SDIV | 世界の配当利回り上位100銘柄で構成 |

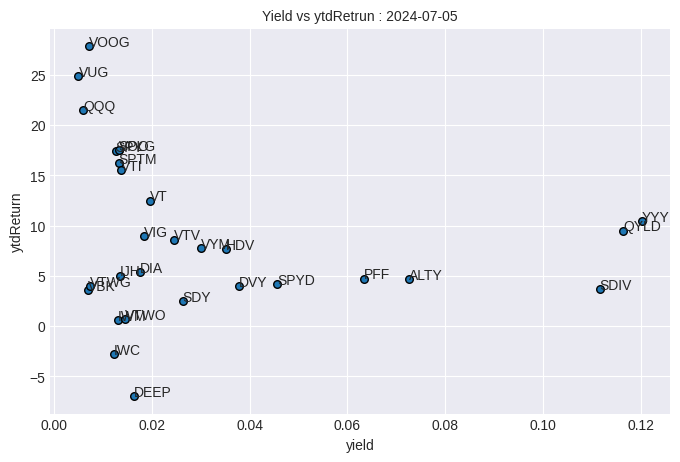

2024/07/07追記

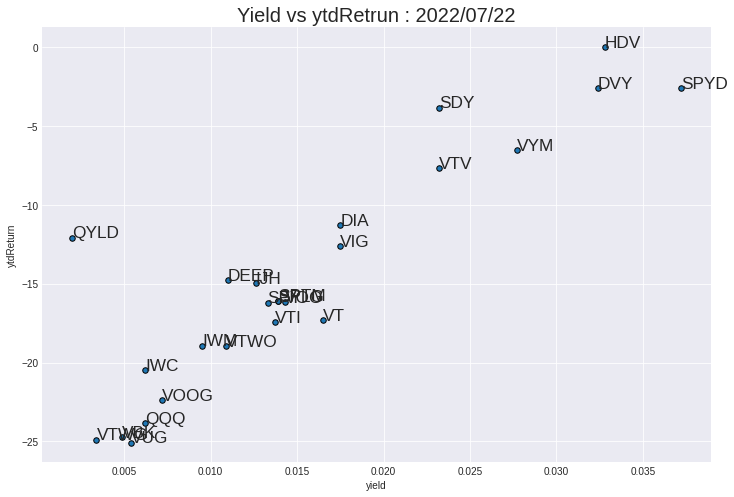

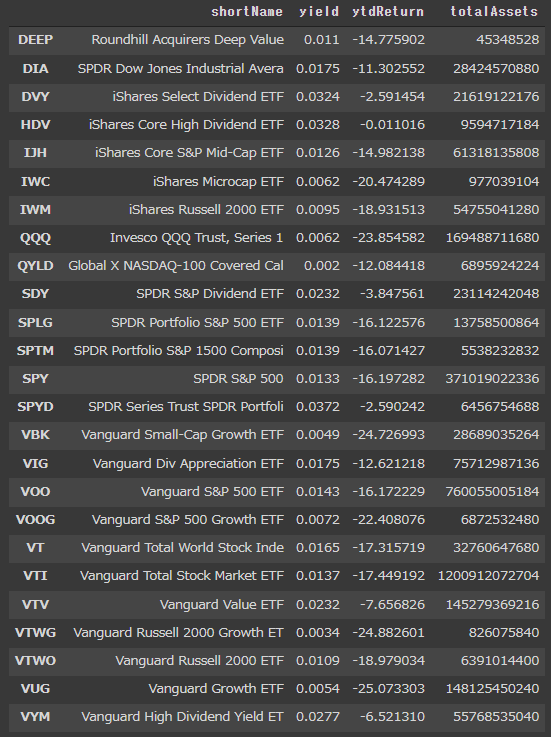

2022/07/22追記

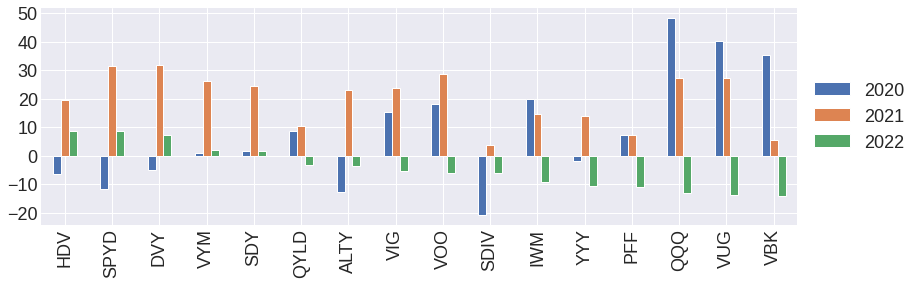

主要指数も入れるとこの傾向はさらにはっきり確認できるようです。

SPYDは指数とはあまり連動しない傾向がありますが、それでも高配当に資金が集まっている、選好されているように見えます。

これがもうしばらく続くのか、変化が出るのか、気になる所です。

基本的にモーメンタムトレーダーとしては強化されるの方にベットですが、配当利回りの良いものが買われるというのは、非常にわかりやすいですし、ホルダーとしては継続して持ちやすいので、うれしい傾向ですね。

投資の参考、エビデンスのあり合理的かつ、効率的な意思決定のお手伝いができれば幸いです。

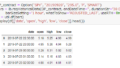

2022年(04/19まで)のボラティリティと年率換算リターンの関係

ボラティリティの低い銘柄が騰がっている、、というセオリー通りな展開。

2021年のボラティリティと年率換算リターンの関係

2020年のボラティリティと年率換算リターンの関係

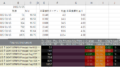

各年度ごとのパフォーマンス(2022年の騰落順)

ディスクレーマー

投資に関する免責事項情報の提供・作業代行を目的としており、投資勧誘を目的とするものではありません。

---

投資に関する記事をご紹介します。

コメント