株式投資という車の運転においては、過去の景色はバックミラーにはっきり写りますが、未来の景色はおぼろげにしか見えません。

株式投資、特に米国株投資においてはモーメンタムが効きやすいので過去に良かった戦略、セクター、アセットクラスなどに資金が集まりやすい傾向はありますが、だからといってそれだけで生き残っていけるほど簡単な世界ではないことは歴史が証明しているとおりです。

インデックスに投資するのが王道とはいえ、少しでも超過分を取りたいと思えば、セクターの事業環境や、個別株決算の分析などが必要になります。

決算時期や、気になる企業が増えてくると結構作業に対するボヤキが増えます。

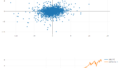

個別株投資は異常値・例外値を探すゲーム

そうはいっても異常値、例外値を探すのがこのゲームの醍醐味なので、そこは頑張るしかありません。

いくつか VanguardのETFで基本的なスクリーニングや注目点を見てみたいと思います。

Vanguard ETFsを選んだ理由

決算を検討せずに記事として書けるからです。爆、、ただし、ブログに書いてない部分では個別株の決算、業界動向などは検証します。

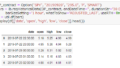

私個人ではないですが、お手伝いしている方などはIB証券でADR,ロンドン証券取引所、上海証券取引所も含めて、約1200銘柄ぐらい持っていて、APIで時価総額、PER,PBRなんかのファンダメンタルズ情報取得のお手伝いをしたりすることがあります。

正直、「そこまでしなくても騰がる株は上がる」し、調べても「クソはクソ(失礼)」です。

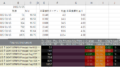

基礎情報取得、対象12銘柄

詳細な分析前の基礎情報取得をご紹介したいと思います。

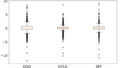

今回対象とするものは Vanguard ETFs (バンガードETF)の中でもU.S. stock ETFs(米国株を対象にしたETF)に注目してみたいと思います。

ベンチマークは VOO (S&P 500) とします。

対象としては

ファクター系・スタイル系では

VFMV (Minimum Volatility)

VFMO (Momentum Factor)

VUG (Large Growth)

VTV (Large Value)

VBK (Small Growth)

VBR (Small Value)

VYM (High Dividend)

サイズ系では

MGC (Mega Cap)

VV (Large-Cap)

VO (Mid-Cap)

VB (Small-Cap)

の計10銘柄(VOOを入れて11銘柄)になります。

データの検証に利用するサイト

今回検証に利用するサイトは www.etfreplay.com というサイトを利用します。

このサイトを利用すると簡単にETFのパフォーマンスやポートフォリオの比較などができます。

実際の使い方やETFの配分比率などについては以下の記事をご覧ください。

今回の記事ではETFのパフォーマンス、ボラティリティ比較を中心におこないます。

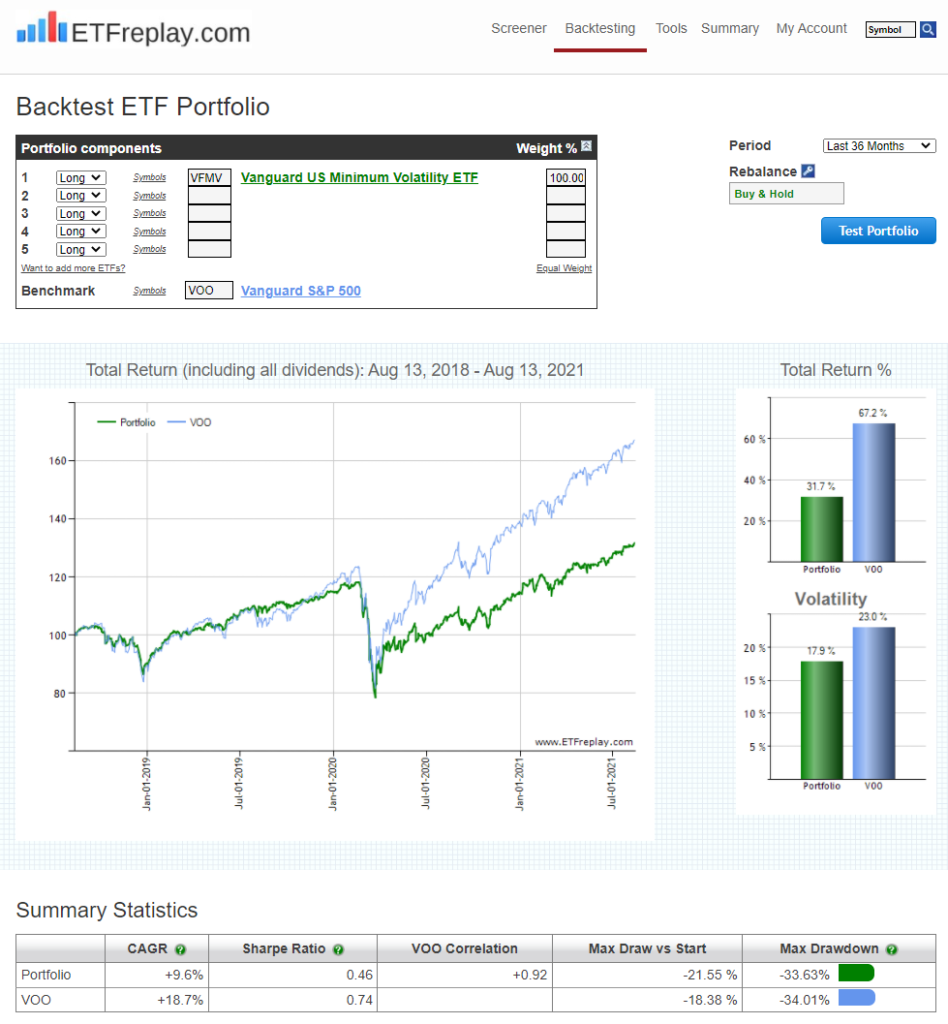

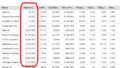

VFMV (Minimum Volatility)

一時期、一世を風靡した(?)ミニマムボラティリティです。

USMVなどiシェアーズ゙ものが有名かもしれません。ただし、最近ははやった分だけ資金流出に苦しんでいるようです。

ETFとしては違っていても銘柄選定スタイルなどが近いでしょうから、似たような状況だと思われます。

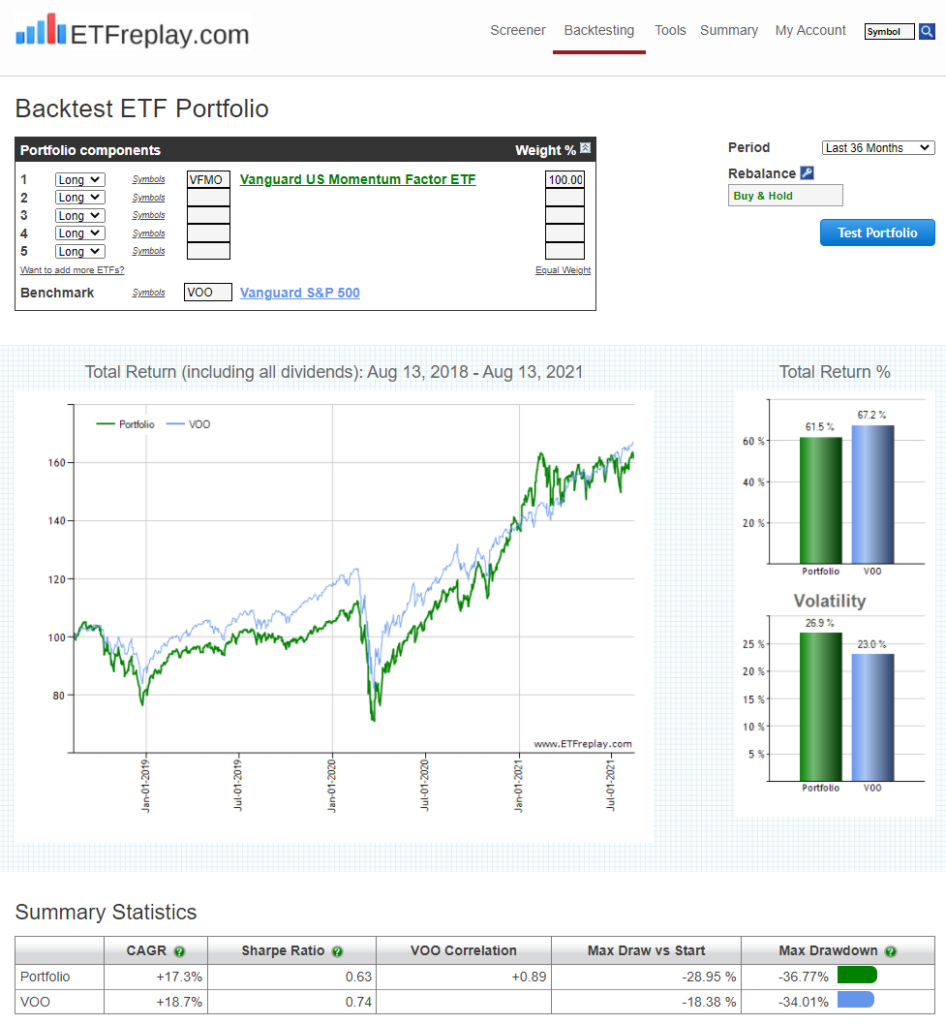

VFMO (Momentum Factor)

同じく iシェアーズ゙ ではMTUMとして有名になったモメンタムETFです。

株価の動きは完全なランダムウォークではなく、短期では『モメンタム』が存在し、長期では『平均への回帰』が認められるといわれています。

冒頭にも書きましたが、米国株ではモメンタムが効く、と言われており、”短期的に強い(モメンタムのある)銘柄に乗り、効果が消えたら降り、次の強い(モメンタム)銘柄に乗って、と繰り返せば、市場平均を上回れる可能性がある”というのが発想のベースにあります。

総資産額的にはMTUMを見るべきかとも思いますが、傾向としてはこのような感じです。

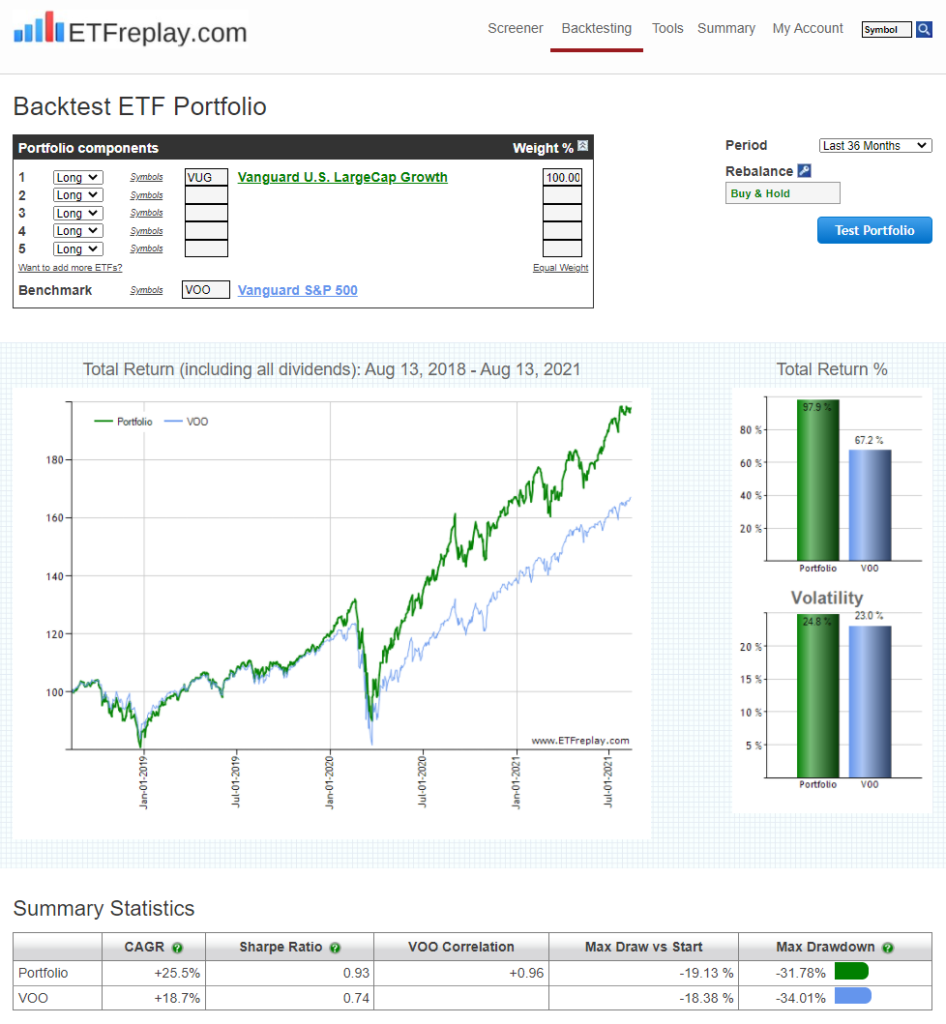

VUG (Large Growth)

U.S. LargeCap Growthですが、コロナからの戻りは強いですね。

”Amazonはディフェンシブ”と言わるような大型株&成長株の安心感を感じます。

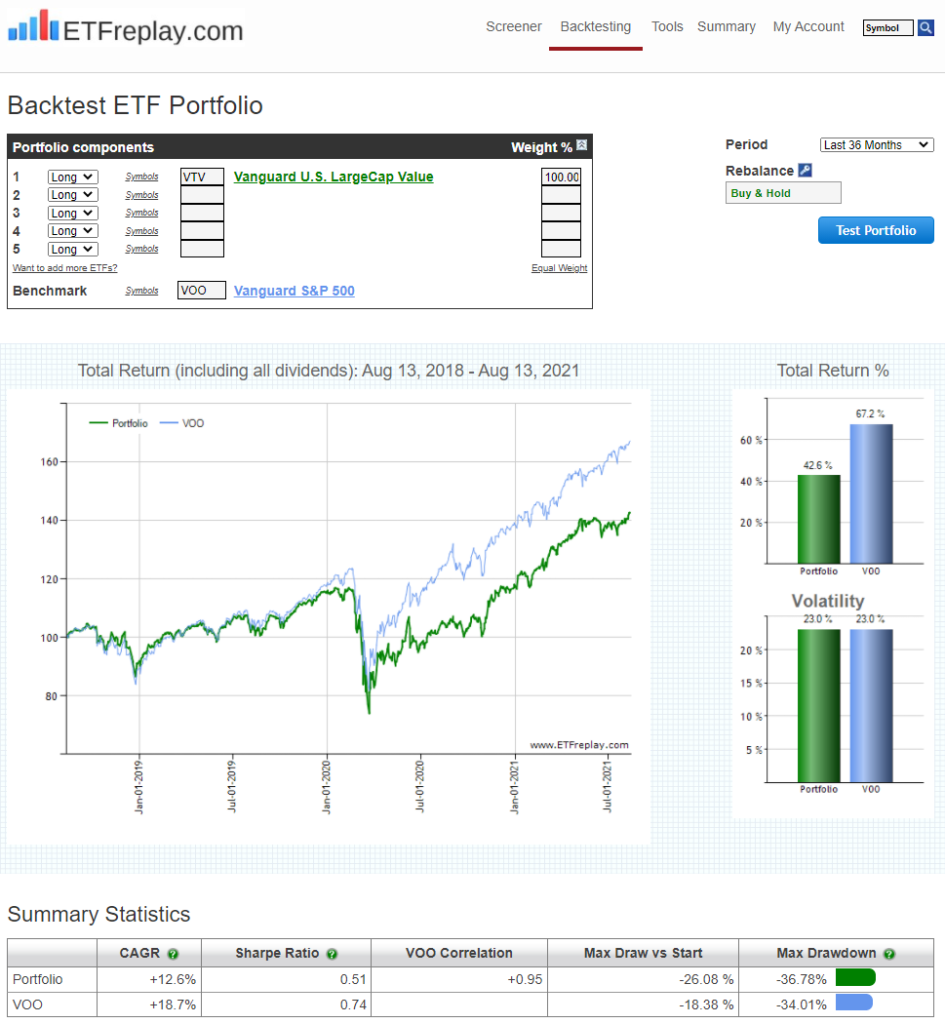

VTV (Large Value)

U.S. LargeCap Valueです。ボラティリティの割にトータルでのリターンが見劣りするように感じます。

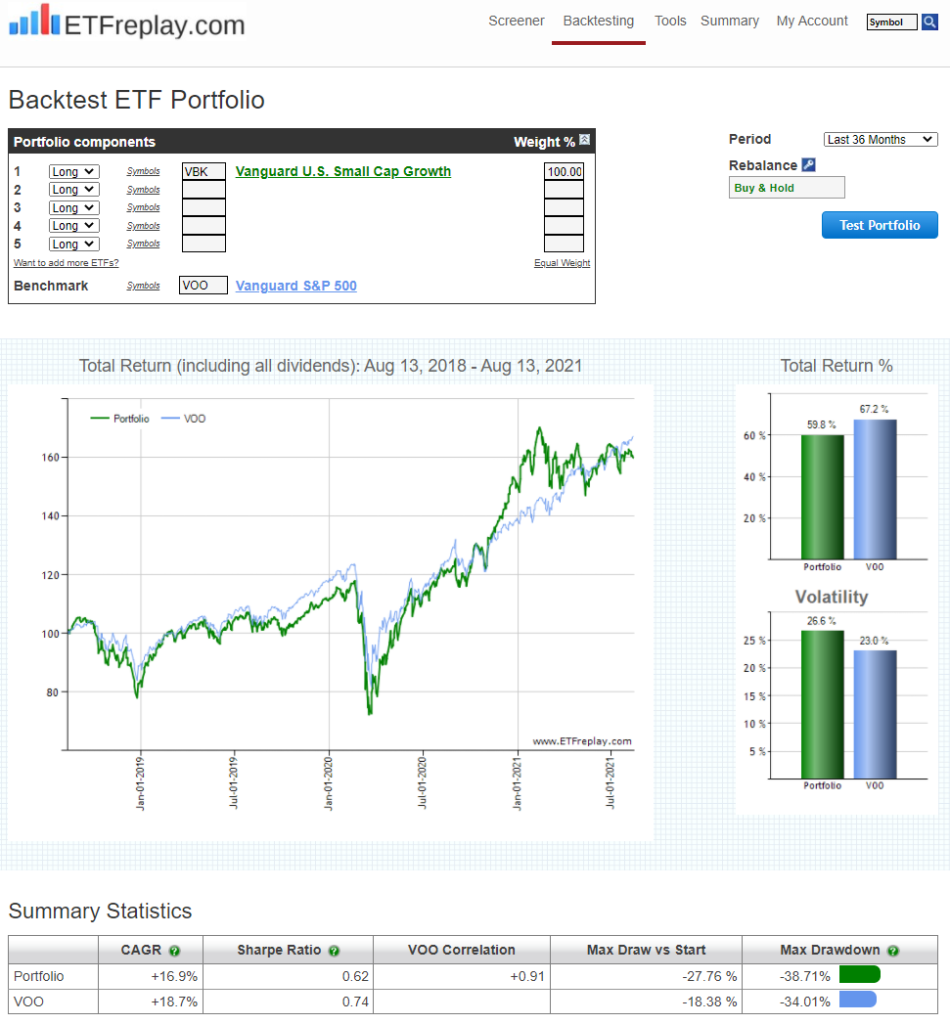

VBK (Small Growth)

U.S. Small Cap Growthです。2020年年末から年初については激しい上昇でした。

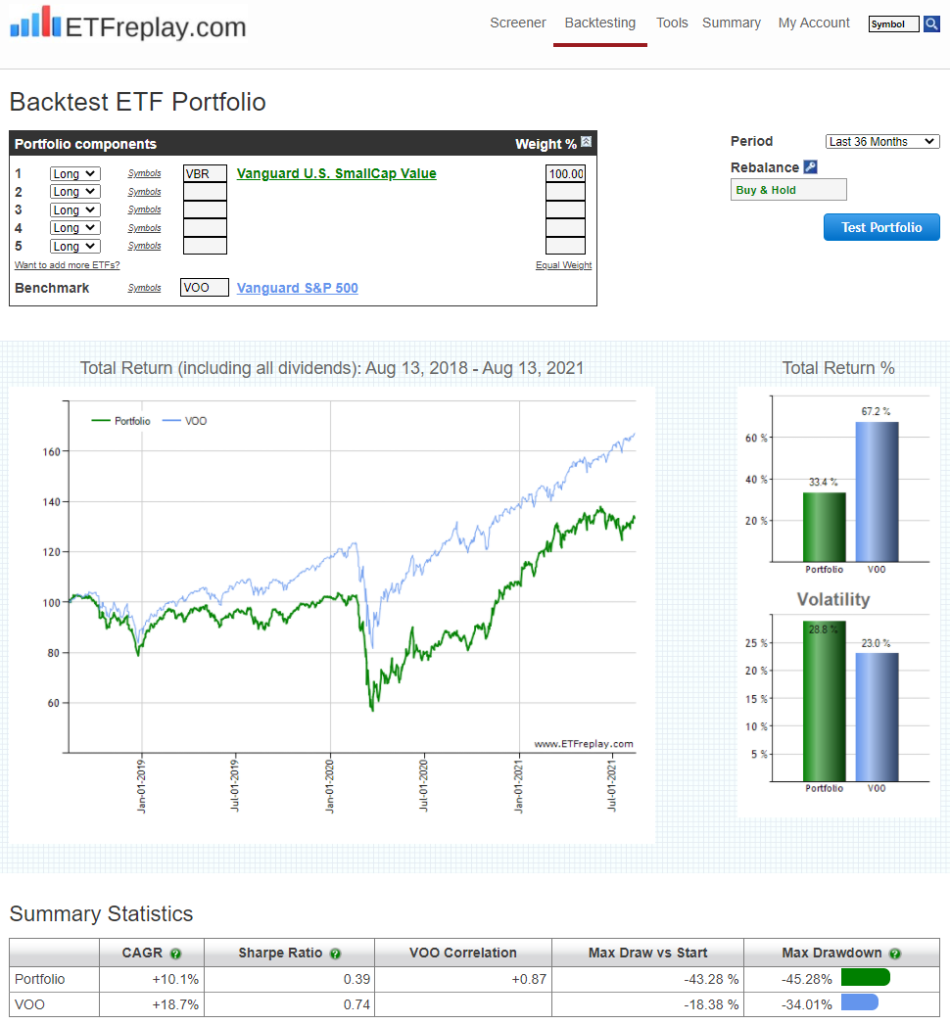

VBR (Small Value)

U.S. SmallCap Valueです。Total Returnが少ないですね。

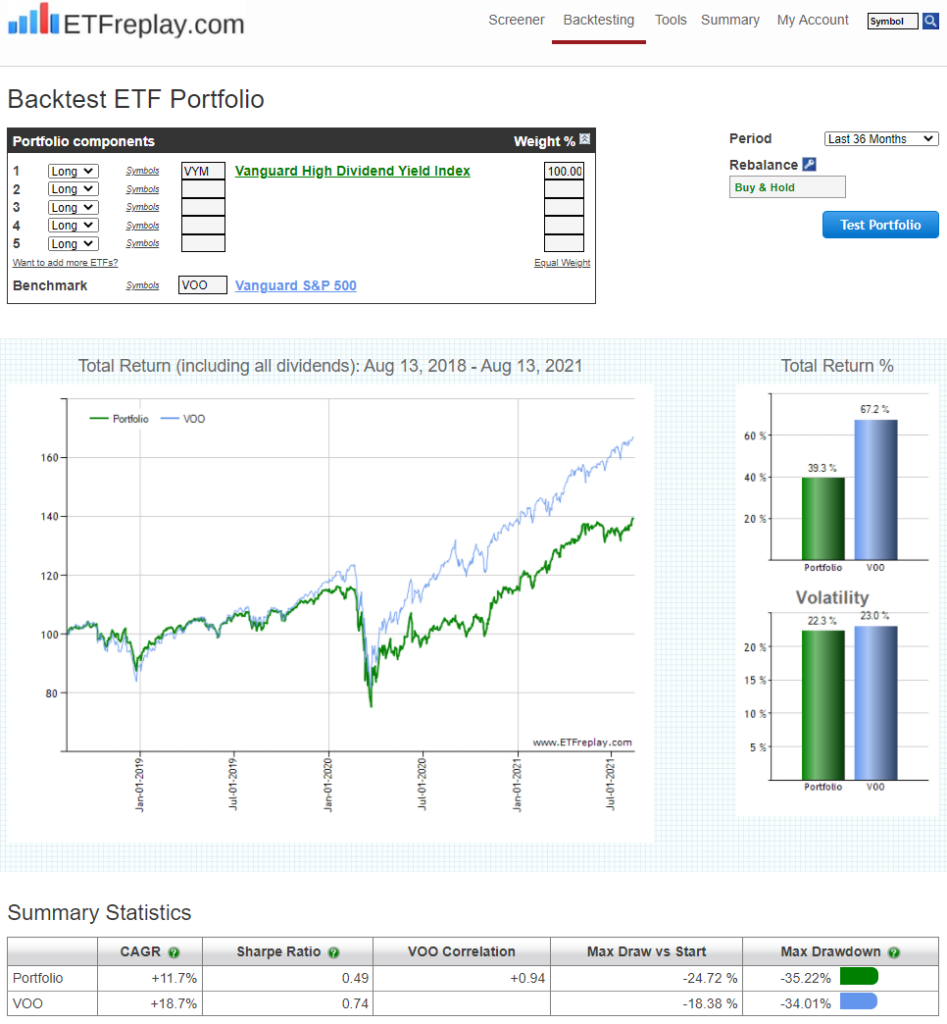

VYM (High Dividend)

High Dividend Yieldです。配当銘柄として人気ですね。

配当込みのデータですが、思ったよりはリターンが少ないし、ボラティリティもうまく抑え込めているようには思えません。

ただ、区間によっては乖離が狭くなるような部分があるように見えなくもないですね。

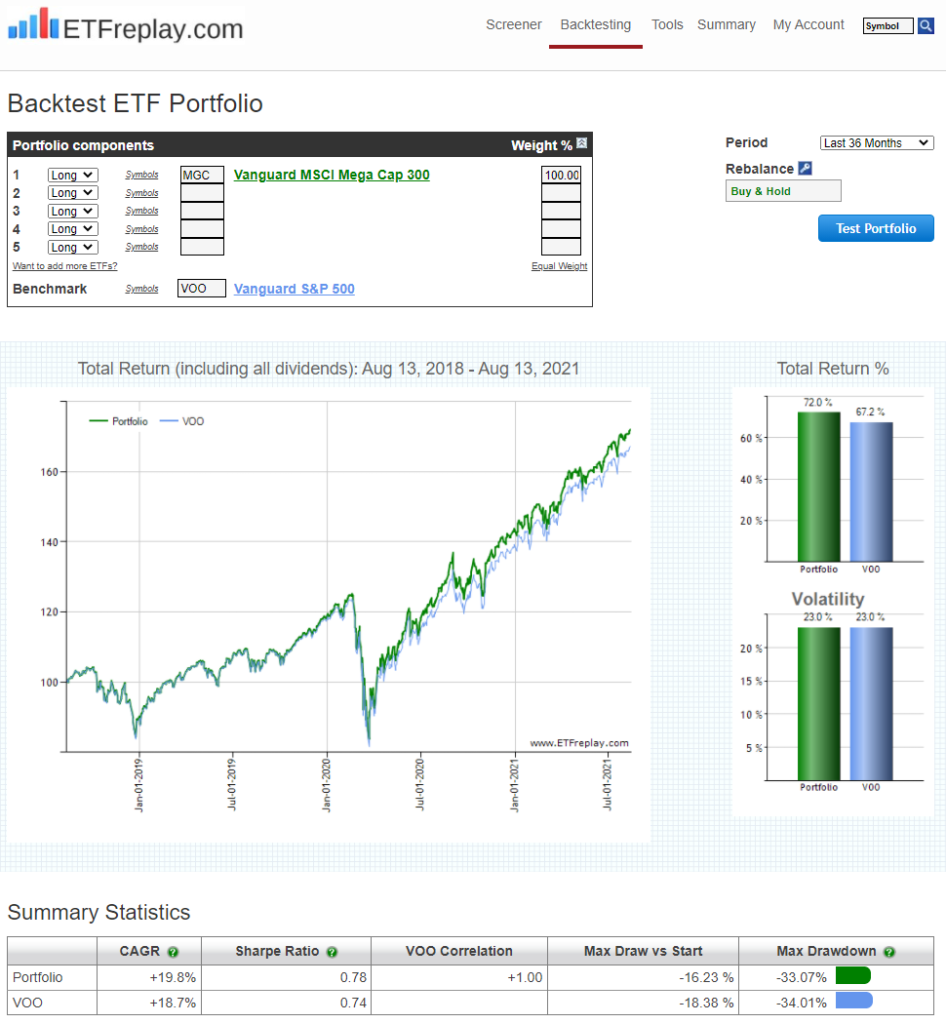

MGC (Mega Cap)

Mega Cap 300ですが、ほぼS&P500と同じパフォーマンスですかね。

SP5とSP495というような話も聞きますが、巨大テックカンパニーが指数を先導している現実はあると思います。

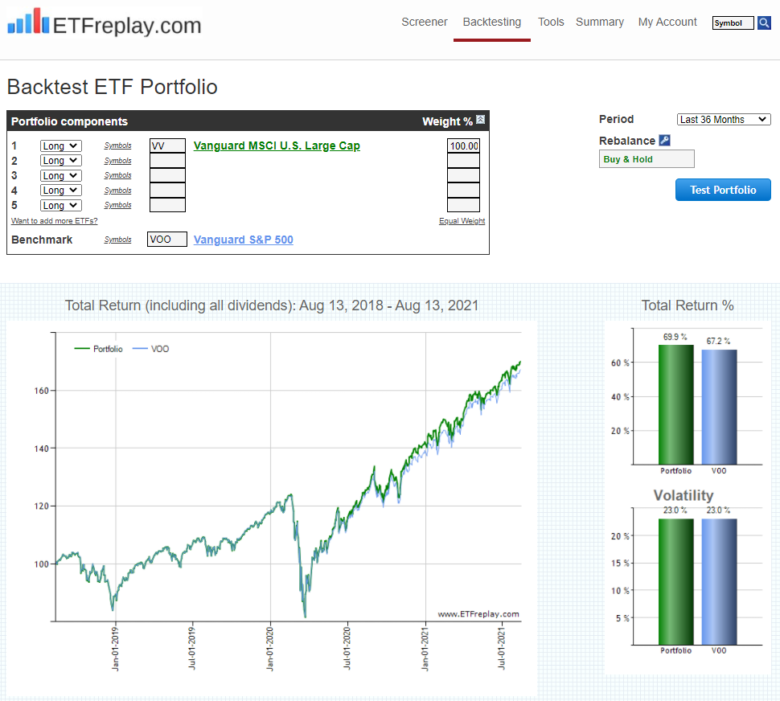

VV (Large-Cap)

U.S. Large Capです。これもほぼ同じですね。

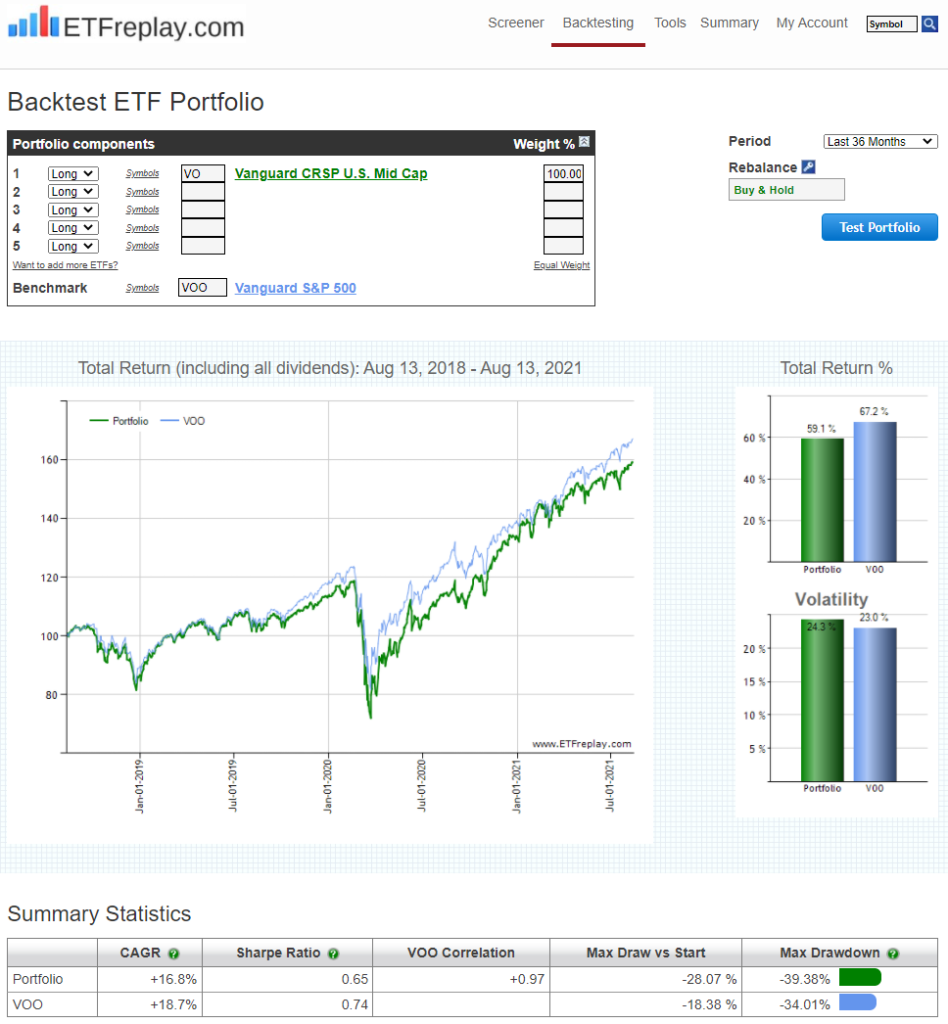

VO (Mid-Cap)

U.S. Mid Capです。

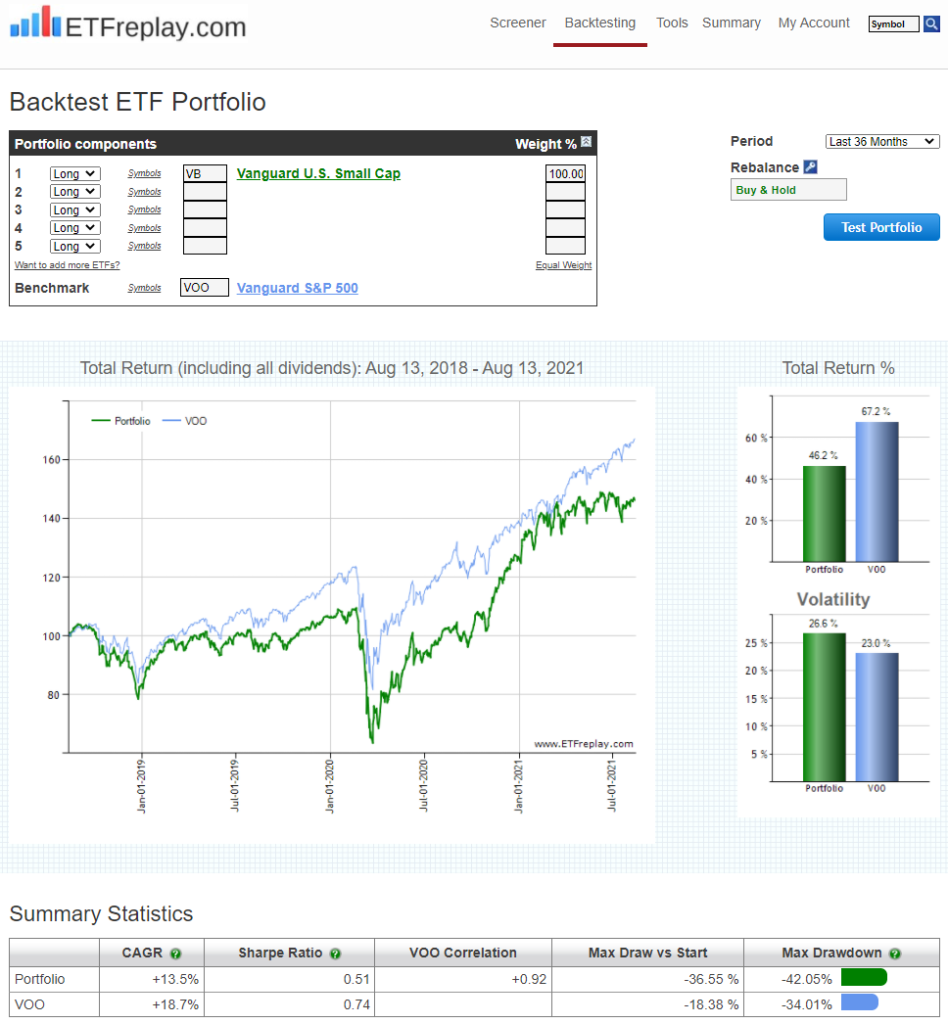

VB (Small-Cap)

U.S. Small Capです。Midもそうですが、最近はサイズが大きい会社の方が成績が良いですね。

サイズの小さい会社がM&Aにより、比較的早い段階で大手傘下に入ってしまうというものがあるのかもしれません。

かつては「小型株が大型株をアウトパフォームする」というのが王道でしたが、ここ数年はそのアノーマリーもあまり聞きませんし、実際ETFで見る限りその傾向は無いようです。

ただ、個別株においてはコロナ禍のZOOMのように爆発的な成長を遂げる会社もありますので、「”成長する”小型株は 大型株をアウトパフォームする」というのはまだ有効なのかもしれません。

以上、基礎資料・基礎データの調査でした。

ーーー

投資関連の記事をいくつか書いています。興味ある方は見てみてください。

コメント